ゲーム業界と当社の特性

ゲーム業界の産業特性

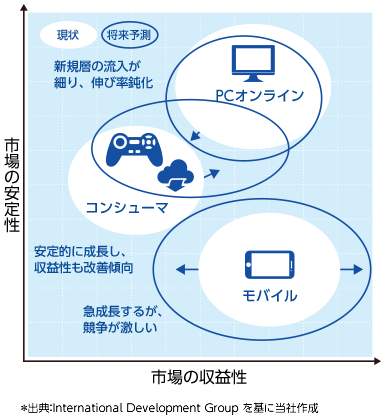

各市場の特性

コンシューマ市場特性

コンシューマ市場特性

パッケージ+ダウンロードコンテンツ(DLC)-

市場規模は244億ドルであり、2022年に356億ドルと今後5年間で約46%成長すると予想されています。顧客層はコアユーザーの構成比がかなり高く、ゲームへのロイヤリティ(忠誠心)は高めです。続編やリメイク作品への購買意欲は相対的に高いことから、価格感応度および景気感応度は低い特性があります。今後はデジタル販売比率の向上に伴い、価格感応度の高いカジュアル層を獲得することで市場成長が加速し、他2市場との利益率の差は縮小する見通しです。

モバイルコンテンツ市場特性

モバイルコンテンツ市場特性-

市場規模は594億ドルであり、2022年に920億ドルまで急伸すると予想されています。顧客層はカジュアルユーザーの構成比が非常に高く、プレイ目的は隙間時間の活用が多く、ゲームへのロイヤリティは一番低いです。課金者は一部に留まることから、価格感応度および景気感応度は最も高いのが特徴です。収益性は3市場の中で最も高いですが、長期・安定的な収益を生み出すタイトルは限定的です。今後もスマートフォンは最も普及するゲーム機として急成長を遂げる見込みです。

PCオンライン市場特性

PCオンライン市場特性-

市場規模は384億ドルであり、2022年に458億ドルと今後5年間で約19%伸びる見通しです。顧客層はコアユーザーの構成比が非常に高く、ゲームへのロイヤリティは一番高いです。継続的な課金意欲がかなり高いことから、価格感応度および景気感応度は一番低いのが特徴です。収益性は3市場の中で比較的高く、ヒットすれば長期間にわたり安定的な収益を生み出す傾向にありますが、今後は新規層の流入が細り、伸び率は鈍化すると予想されています。

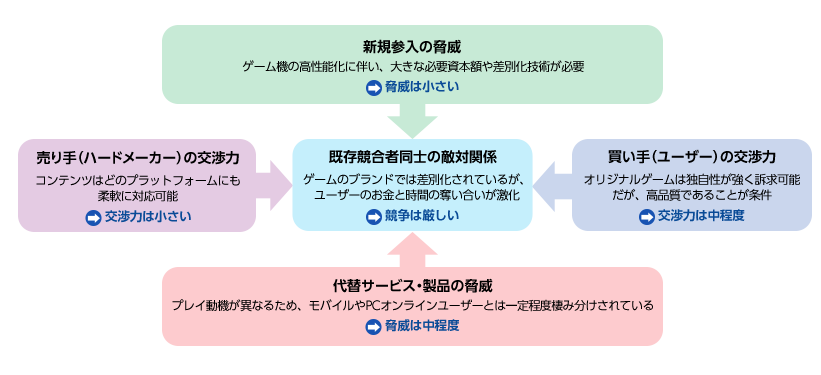

コンシューマ市場に関する5つの競争要因 (5フォース分析)

当社の事業特性

デジタルコンテンツ事業ポートフォリオ

コンシューマビジネス (売上構成比69%)

コンシューマビジネス (売上構成比69%)

パッケージ+ダウンロードコンテンツ(DLC)-

コンシューマ機向けに多数のオリジナルコンテンツを創出する当社の中核事業です。人気コンテンツの続編を定期的に投入するとともに、ダウンロード売上比率の向上などにより、近年、売上規模の拡大に加え、営業利益率は約30%まで到達しています。

モバイルコンテンツビジネス(売上構成比4%)

モバイルコンテンツビジネス(売上構成比4%)-

スマートフォン向けに、当社の人気コンテンツを活用したゲームを配信し、カジュアル層など新規層を開拓し新たな収益機会を生み出しています。一方、コンシューマとは異なる継続ビジネスのノウハウ不足により、売上は市場成長を下回っています。

PCオンラインビジネス(売上構成比5%)

PCオンラインビジネス(売上構成比5%)-

PCオンライン向けに、当社の人気コンテンツを活用したゲームを配信し、日本およびアジアで現存コンテンツの安定的な運営に努めています。

カプコンの経営資源に関するVRIO分析と評価・対策

V:経済価値(Value) R:希少性(Rarity) I :模倣困難性(Inimitability) O:組織(Organization)

◯:高い △:普通 ×:低い

| 分野 | 経営資源 | V | R | I | O | 評価 |

|---|---|---|---|---|---|---|

| 経営者 | 高品質のモノづくりにこだわり、社員に信頼され、リーダーシップの強い経営トップ | ◯ | ◯ | ◯ | ◯ | 持続的な競争優位 |

| 開発・技術 | 世界トップレベルの品質、オリジナル作品を生み出す開発力 | ◯ | ◯ | ◯ | ◯ | 持続的な競争優位 |

| 開発を効率化するRE ENGINEや、VRをフル対応を実現する技術力 | ◯ | ◯ | ◯ | ◯ | ||

| 若手を育てる社内風土 | ◯ | × ※1 |

△ | ◯ | 他企業でも見られる強み | |

| ガバナンス | ガバナンス改革の推進(社外取締役比率・監査等委員会設置会社) | ◯ | △ | × | ◯ | 更に先行する企業あり |

| 迅速な意思決定システム | ◯ | △ | × | ◯ | オーナー企業に多く見られる強み | |

| ブランド | 世界に通用する多数の人気IPを保有 | ◯ | ◯ | ◯ | ◯ | 持続的な競争優位 |

| アクションゲームでは世界的に知名度の高い企業ブランド | ◯ | × | ◯ | ◯ | 他にも知名度の高い企業あり | |

| 財務 | 上場以来、28年間配当を継続 | ◯ | △ | × | ◯ | 10年以上連続増配の企業は約40社 |

| 販売 | コンシューマのデジタル売上販売比率40%以上 | ◯ | △ | × ※2 |

◯ | 海外大手企業が先行 |

| マーケティング | 休眠IPや過去作品の再活用によるラインナップ充実 | ◯ | △ | △ | ◯ | 人気IPの保有企業は展開可能 |

| 人気IPを多メディアに展開するワンコンテンツ・マルチユース | ◯ | × | △ | × ※3 |

||

| 社外パートナー | ハードメーカー各社との信頼関係 | ◯ | △ | ◯ | ◯ | 同業他社の中で比較的上位 |

注) アナリストからのヒアリングをもとに当社作成。

- ※1 若手を育成する仕組みの独自性への低評価に対して、(1)「経営の見える化」により、新しいことに挑戦できる環境の整備、(2)若手人材の抜擢や、拠点集約により切磋琢磨する環境の構築、などの仕組みづくりを進めています。

- ※2 日本で先行するものの、グローバルでの低評価に対して、(1)多数の人気IP保有の優位性を生かし、ミリオンセラーの過去作品(79タイトル)をDLCへ再活用、(2)IP毎のブランド戦略で販売期間の長期化、などの施策を進めています。

- ※3 IPの強さの割に、モバイル展開が成功していない組織への低評価に対して、(1)内作への有力クリエイターの配置、②運営ノウハウの豊富なモバイル会社との協業、などの施策を進めています。

PDF版ダウンロード

-

カプコンの価値創造 (PDF:3.09MB/14ページ)